© РИА Новости Владимир Трефилов

Динамика основных показателей банковского сектора (январь)

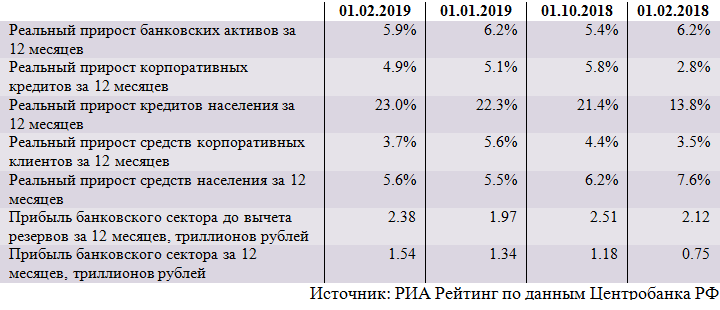

В целом же на скользящем 12 месячном отрезке, закончившимся 1 февраля 2019 года, активы банков выросли на 9,5% в номинальном и – на 5,9% в реальном выражении. Для сравнения, годом ранее прирост в реальном выражении на 12 месячном скользящем отрезке был лишь немногим выше – 6,2%. Таким образом, за год динамика реальных активов изменилась не очень сильно. При этом снижение темпов прироста на скользящем отрезке, как уже упоминалось, во многом связано с новыми правилами бухгалтерского учета. По мнению экспертов РИА Рейтинг, основная часть эффекта от перехода к новым стандартам бухгалтерского учета уже произошла, и в последующие месяцы влияние этого фактора будет значительно меньшим. Как следствие, в ближайшие месяцы динамика реальных активов будет лучше.

Динамика кредитования экономики за первый месяц года оказалась более позитивной по сравнению с темпами прироста активов в номинальном и реальном выражениях. Так, прирост кредитов экономике в номинальном выражении составил +0,01%, а в реальном выражении прирост составил +1%. Таким образом, в январе продолжилась тенденция одновременного роста кредитов экономике в реальном и номинальном выражениях. Стоит отметить, что в номинальном выражении прирост кредитов наблюдается на протяжении последних 11 месяцев, а в реальном выражении отрицательные темпы последний раз были почти 2 года назад. На скользящем 12 месячном отрезке, который закончился 1 февраля, темпы прироста кредитов экономике составили +13,4% против +4,2% годом ранее (-8,7 на 1 февраля 2017 года). По мнению экспертов РИА Рейтинг, тенденция роста кредитования экономики продолжится, однако темпы будут не такими большими, за счет замедления розничного кредитования.

Основным источником роста кредитования экономики в январе по-прежнему является розничное кредитование. Кредитование населения за месяц выросло на 1,3% как в номинальном, так и в реальном выражениях. С одной стороны, номинальные темпы прироста в январе оказались выше декабрьских, когда прирост составил только +1,1%. С другой стороны, январский прирост значительно уступает месячной динамике в марте-октябре. Для сравнения, средний прирост за этот период составил +1,9%, а максимальный прирост был в августе – +2,5%.

В целом на 12 месячном скользящем отрезке, который закончился 1 февраля, розничное кредитование в реальном выражении выросло на 23%. Для сравнения, на 1 октября 2018 года прирост составлял +21,4%, а на 1 февраля 2018 года – +13,8%. Таким образом, потребительское кредитование характеризовалось очень высокими темпами прироста. По мнению экспертов РИА Рейтинг, замедление темпов прироста в последние месяцы, скорее всего, связано с несколькими факторами. Во-первых, во второй половине 2018 года Банк России несколько раз поднял ключевую ставку, что отразилось на процентных ставках розничных продуктов банков и сократило спрос на кредиты. Во-вторых, Центробанк ввел достаточно много различных регулятивных изменений этого вида кредитования для его охлаждения, которые несколько замедлили динамику в последние месяцы. Эксперты РИА Рейтинг ожидают, что оба фактора вкупе продолжат сдерживать темпы кредитование не только в ближайшие месяцы, но и в целом в 2019 году, как следствие темпы прироста розничного кредитования могут опуститься до 12-15%, что все ровно можно считать очень сильным результатом.

Корпоративное кредитование в январе характеризовалось относительно неплохими темпами прироста в реальном выражении и снижением в номинальном. Объем выданных юридическим лицам кредитов за месяц вырос в реальном выражении на 0,8% и снизился на 0,6% в номинальном выражении. Реальные темпы прироста в январе оказались 4-м по темпам прироста результатом за 12 месяц, и лучшим за последние 4 месяца. В целом же за 12 месяц (на 1 февраля) объем выданных корпоративным клиентам кредитов вырос в номинальном выражении на 9,5%. Для сравнения, на 1 февраля 2018 года прирост за 12 месяцев составлял +0,8%, а на 1 февраля 2017 года – -11,8%. Стоит отметить, что восстановление кредитования юридических лиц объясняется ростом потребительской активности и, как следствие, возникшей необходимостью корпоративных клиентов в финансировании оборотных и основных средств. По мнению экспертов РИА Рейтинг, темпы прироста корпоративного кредитования в 2019 году продолжат увеличиться, однако прогресс будет не столь значительным, и он не сможет компенсировать снижение розничного кредитования.

Динамика пассивной базы у российских банков в январе была достаточно негативной. В номинальном выражении объем средств на счетах корпоративных клиентов за месяц снизился на 1,3%, а вклады населения сократились на 2,5%. Стоит отметить, что снижение в номинальном выражении средств на счетах корпоративных клиентов в январе стало наибольшим месячным снижением за последние шесть месяцев, тогда как номинальное снижение вкладов населения стало наибольшим с ноября 2008 года. С другой стороны, столь значительное снижение пассивной базы в январе наблюдалось после рекордного роста в декабре, когда вклады населения выросли на 4,8%, а средства корпоративных клиентов выросли на 4,9%. Таким образом, в целом, суммарно за два последних не вполне типичных месяца динамика основных компонентов пассивной базы была на среднем уровне.

При этом фактор валютной переоценки в январе оказал негативное влияние на динамику пассивов. Так, без учета фактора валютной переоценки, вклады населения снизились на 1,4%, а объем средств на счетах корпоративных клиентов и вовсе характеризовался приростом на 0,6%. Таким образом, реальное снижение вкладов населения хоть и оказалось достаточно сильным, но не рекордным за десятилетие как номинальное, а худшим с февраля 2018 года.

Оба компонента пассивной базы на скользящем 12 месячном отрезке, по состоянию на 1 февраля 2019 года, характеризовались относительно слабой динамикой. Так, если на 1 февраля (за 12 месяцев) реальные темпы прироста вкладов населения составили +5,6% против +7,6% на 1 февраля 2018 года также за 12 месяцев. Тогда как средства корпоративных клиентов на скользящем отрезке на последнюю отчетную дату выросли на +3,7%, против +3,5% годом ранее, однако в другие отчетные даты прирост был более высоким. В частности, на 1 октября 2018 года прирост составлял +4,4%, а на 1 января 2019 года – +5,6%.

Объем прибыли российского банковского сектора по итогам января оказался рекордным. По итогам месяца прибыль российских банков составила 264 миллиарда рублей, что лишь немногим меньше суммарного результата за предыдущие три месяца. (277 миллиардов рублей). Январский финансовый результат обновил рекорд апреля 2017 года, когда суммарная прибыль составляла 215 миллиардов рублей. Стоит отметить, финансовый результат в январе преимущественно не стал следствием роста прибыльности банков, а в основном является «бумажным» из-за изменения принципов бухгалтерского учета. По оценкам РИА Рейтинг, более двух третей прибыли в январе было связано с введением новой отчетности, поэтому «рекордная прибыль» вряд ли найдет продолжение в последующие месяцы. При этом прибыль на скользящем отрезке за 12 месяцев выросла до 1,5 триллиона рублей против 0,7 триллиона рублей на 1 февраля 2018 года. Эксперты РИА Рейтинг ожидают, что прибыль в 2019 году продолжит оставаться на таком же высоком уровне и по итогам года она будет в диапазоне 1,4-1,5 триллиона рублей.

Ситуация с отзывом банковских лицензий в январе-феврале (по состоянию на 28 феврале) заметно улучшилась относительно ноября-декабря. Так, за рассмотренный период времени принудительно лицензий лишились 4 банка, и еще два банка лишились лицензий добровольно. Суммарный объем активов банков, принудительно лишенных лицензии в январе-феврале, по оценкам аналитиков РИА Рейтинг, составили чуть более 10 миллиардов рублей. При этом в предыдущем временном интервале (ноябре-декабре) было значительно больше отзывов, и отзывались лицензии у более крупных банков. В частности, лицензий лишилось 9 банков и 6 банка были ликвидированы, а объем активов лишенных лицензии кредитных организаций составил 57 миллиардов рублей. Эксперты РИА Рейтинг ожидают, что количество банков продолжит сокращаться как из-за отзывов лицензий, так и в добровольном порядке. При этом прогноз на 2019 год предполагает, что банковский сектор недосчитается порядка 35-50 банков из-за отзыва лицензии, а еще примерно 20 банков будут ликвидированы.

РИА Рейтинг – это универсальное рейтинговое агентство медиагруппы МИА «Россия сегодня», специализирующееся на оценке социально-экономического положения регионов РФ, экономического состояния компаний, банков, отраслей экономики, стран. Основными направлениями деятельности агентства являются: создание рейтингов регионов РФ, банков, предприятий, муниципальных образований, страховых компаний, ценных бумаг, другим экономических объектов; комплексные экономические исследования в финансовом, корпоративном и государственном секторах.

МИА «Россия сегодня» – международная медиагруппа, миссией которой является оперативное, взвешенное и объективное освещение событий в мире, информирование аудитории о различных взглядах на ключевые события. РИА Рейтинг в составе МИА «Россия сегодня» входит в линейку информационных ресурсов агентства, включающих также: РИА Новости, Р-Спорт, РИА Недвижимость, Прайм, ИноСМИ. МИА «Россия сегодня» лидирует по цитируемости среди российских СМИ и наращивает цитируемость своих брендов за рубежом. Агентство также занимает лидирующее положение по цитируемости в российских социальных сетях и блогосфере.